- CITY GUIDE

- PODCAST

-

14°

14°

Πρώην εκπρόσωπος Ελλάδας στο ΔΝΤ: Δεν αποκλείεται μια νέα συστημική κρίση των τραπεζών

Με αφορμή το deal Credit Suisse - UBS

Πρώην εκπρόσωπος Ελλάδας στο ΔΝΤ: Δεν αποκλείεται μια νέα συστημική κρίση των τραπεζών

Κατά πόσο ευσταθεί ο φόβος για ένα φαινόμενο ντόμινο στο παγκόσμιο χρηματοπιστωτικό σύστημα, μετά τις πρόσφατες εξελίξεις στις τράπεζες των ΗΠΑ αλλά και στην Ευρώπη με την παρ’ ολίγον κατάρρευση της ελβετικής Credit Suisse, ανέλυσε ο Παναγιώτης Ρουμελιώτης, Οικονομολόγος, πρώην εκπρόσωπος της Ελλάδας στο ΔΝΤ, μιλώντας στο Πρώτο Πρόγραμμα 91,6 και 105,8 και στην εκπομπή «Το GPS της Επικαιρότητας» με τον Θάνο Σιαφάκα.

Όπως εξήγησε, ο μεγάλος κίνδυνος είναι ότι όλες οι τράπεζες έχουν αγοράσει μεγάλες ποσότητες κρατικών ομολόγων και με τη μείωση των αποδόσεων των κρατικών ομολόγων του αμερικανικού δημοσίου- δεν έχει ακόμη καταγραφεί- αλλά υπάρχει μια υποβόσκουσα μεγάλη ζημία, η οποία υπολογίζεται γύρω στα 620 δισεκατομμύρια δολάρια στην Αμερική.

«Εάν αυτός ο κίνδυνος δημιουργήσει προβλήματα σε κάποιες τράπεζες που θα αναγκαστούν πάλι να ρευστοποιήσουν με μεγάλες ζημίες τέτοιου είδους κρατικά ομόλογα, μπορούμε να έχουμε μια συστημική κρίση. Βέβαια, με βάση την κρίση του 2008, με βάση την κρίση του 2010, είδαμε ότι οι μεγάλες τουλάχιστον συστημικές τράπεζες εποπτεύονται καλύτερα» σημείωσε ο κ. Ρουμελιώτης.

Ο κίνδυνος για την Ευρώπη

Η Ευρώπη, σύμφωνα με όσα ανέφερε ο κ. Ρουμελιώτης, είναι λιγότερο οχυρωμένη από ό,τι είναι η Αμερική, διότι στα πλαίσια της τραπεζικής ένωσης δεν έχει ακόμα δημιουργηθεί το κατάλληλο εργαλείο που είναι η εγγύηση των καταθέσεων μέχρι ένα ορισμένο όριο, λόγω της άρνησης της Γερμανίας να συνεισφέρει σε αυτό το ταμείο. Επομένως η κάθε χώρα θα πρέπει να αντιμετωπίσει ενδεχομένως μια φυγή κεφαλαίων, μια κρίση βασικά, με δικά της κεφάλαια. «Και ξέρουμε όλοι ότι τα δημοσιονομικά περιθώρια έχουν στενέψει πάρα πολύ, μετά από τρία χρόνια πιστωτικής και δημοσιονομικής χαλάρωσης. Ας απευχόμαστε ότι θα δημιουργηθεί μια τέτοια κρίση. Πάντως η κεφαλαιακή επάρκεια των τραπεζών σήμερα είναι σε πολύ καλύτερη θέση από ό,τι το 2010» προσέθεσε ο κ. Ρουμελιώτης.

Ωστόσο, εάν ξεσπάσει μια μεγάλη κρίση όπως το 2008, συμπλήρωσε ο Καθηγητής, μπορεί να είμαστε πιο οχυρωμένοι, οι τράπεζες να έχουν μεγαλύτερη κεφαλαιακή επάρκεια, μπορεί οι Κεντρικές Τράπεζες ξανά να βοηθήσουν με ρευστότητα, όπως άρχισαν να το κάνουν στις Ηνωμένες Πολιτείες, αλλά μια μεγάλης κλίμακας κρίση θα δημιουργήσει μεγάλο πρόβλημα.

Ερωτηθείς αν μπορεί να επαναληφθεί ένα σενάριο αντίστοιχο με αυτό που ζήσαμε στην περίοδο των μνημονίων, ο κ. Ρουμελιώτης, άφησε ανοιχτό το ενδεχόμενο.

«Πάντα ελλοχεύει ένας μεγάλος κίνδυνος. Οι κρίσεις επαναλαμβάνονται διαχρονικά. Το 2008 ξεκίνησε από τα ενυπόθηκα δάνεια, τα οποία βασικά ήταν μικρής έκτασης, αλλά οι τράπεζες μεταξύ τους είχαν αγοράσει τέτοιου είδους ομόλογα ενυπόθηκων δανείων και η μία βρέθηκε εκτεθειμένη απέναντι στην άλλη και επομένως υπήρξε μια επιμόλυνση του τραπεζικού συστήματος. Επειδή οι τράπεζες είναι διασυνδεδεμένες και σε διεθνές επίπεδο, η επιμόλυνση αυτή επεκτάθηκε και σε διεθνές επίπεδο. Άρα τίποτα δεν μπορεί να αποκλειστεί. Το μόνο που μπορούμε να πούμε αυτή τη στιγμή ότι μέχρι τώρα οι χειρισμοί δεν ήταν λανθασμένοι, όπως έγιναν το 2008, δεν άφησαν για παράδειγμα οι Αμερικανοί να πτωχεύσει η Silicon Valley Bank, έτσι όπως άφησαν τη Lehman Brothers» ανέφερε χαρακτηριστικά ο κ. Ρουμελιώτης.

Περιγράφοντας τις αιτίες πίσω από τους κλυδωνισμούς στο παγκόσμιο τραπεζικό σύστημα, ο κ. Ρουμελιώτης, επισήμανε ότι πάντα όταν έχουμε αύξηση των επιτοκίων, ελλοχεύουν κάποιοι κίνδυνοι. «Όταν υπάρχει ευφορία, δηλαδή την περίοδο που ζήσαμε κατά τη διάρκεια του covid, με τον μηδενισμό των επιτοκίων, με τις κρατικές βοήθειες και στηρίξεις που δόθηκαν από τον προϋπολογισμό, δημιουργήθηκαν κάποιες χρηματιστηριακές φούσκες, ο κόσμος αγόρασε μετοχές, τοποθέτησε τα λεφτά του σε κρατικά ομόλογα που είχαν υψηλότερες αποδόσεις. Δημιουργήθηκε ένα κλίμα ευφορίας, τα χρηματιστήρια ήταν ανοδικά και ούτω καθεξής. Όταν λοιπόν τα επιτόκια αυξάνονται, βγαίνουν στην επιφάνεια κάποια προβλήματα που δημιουργήθηκαν κατά τη διάρκεια των μηδενικών επιτοκίων. Ποια είναι τα προβλήματα; Ότι κάποιες τράπεζες είχαν μεγάλη έκθεση στα ομόλογα, όπως η Σίλικον Βάλεϊ Bank, η οποία είχε αγοράσει μακροπρόθεσμα κρατικά ομόλογα με τις καταθέσεις των πελατών της και στη συνέχεια, όταν οι πελάτες της άρχισαν να ζητούν τις καταθέσεις τους για να καλύψουν κάποια κενά, επειδή οι μετοχές των επιχειρήσεων τους, μειώθηκαν μετά την αύξηση των επιτοκίων, η τράπεζα έπρεπε να ρευστοποιήσει με μεγάλες ζημιές αυτά τα ομόλογα και επομένως χρειάστηκε κεφάλαια και φτάσαμε στην πτώχευση της τράπεζας» εξήγησε ο κ. Ρουμελιώτης.

Ως προς την Credit Suisse, εξέφρασε την πεποίθηση, ότι η κίνηση της συγχώνευσης των δύο τραπεζών, με την εγγύηση 9 δισεκατομμυρίων ελβετικών φράγκων από την ελβετική κυβέρνηση προς την UBS, την μεγαλύτερη τράπεζα της Ελβετίας, για τυχόν ζημίες που θα προκύψουν από την εξακρίβωση των στοιχείων ενεργητικού και της έκθεσης που έχει η Credit Suisse, είναι μια μεγάλη ανάσα για τις αγορές και πως ελπίδα όλων σήμερα, είναι τα χρηματιστήρια να κινηθούν ανοδικά σε σύγκριση με τα όσα συνέβησαν την προηγούμενη Παρασκευή.

Διαβεβαιώσεις από SSM και EKΤ για τις αντοχές των ευρωπαϊκών τραπεζών παρά την πώληση της Credit Suisse

Οι ευρωπαϊκές τράπεζες διαθέτουν αντοχές καθώς και ισχυρή κεφαλαιακή βάση και ρευστότητα, διαβεβαίωσαν πριν από λίγο ο εποπτικός βραχίονας της Ευρωπαϊκής Κεντρικής Τράπεζας, SSM σε κοινή ανακοίνωση που εξέδωσαν με το Ενιαίο Συμβούλιο Εξυγίανσης (Single Resolution Board ), σήμερα (20/3) μετά τις αποφάσεις που ελήφθησαν για τη διάσωση της Credit Suisse.

Όπως αναφέρουν, το πλαίσιο εξυγίανσης που εφαρμόζεται στην Ευρωπαϊκή Ένωση έχει ενσωματώσει τις μεταρρυθμίσεις που συνέστησε το Συμβούλιο Χρηματοπιστωτικής Σταθερότητας μετά τη Μεγάλη Χρηματοπιστωτική Κρίση. Αυτό, μεταξύ άλλων, προβλέπει ότι το βάρος της εξυγίανσης μίας προβληματικής τράπεζας πρέπει να το φέρουν οι μέτοχοι και οι πιστωτές της.

Ειδικότερα, οι κοινοί μετοχικοί τίτλοι είναι οι πρώτοι που απορροφούν τις ζημίες και μόνο μετά την πλήρη χρήση τους θα απαιτείται η απομείωση των ομολόγων ΑΤ 1 (Αdditional Tier 1 bonds).

Αυτή η προσέγγιση έχει εφαρμοστεί με συνέπεια σε προηγούμενες περιπτώσεις και θα συνεχίσει να καθοδηγεί τις ενέργειες της τραπεζικής εποπτείας του SRB και της ΕΚΤ σε παρεμβάσεις κρίσεων.

Το πρόσθετο Tier 1 υπογραμμίζεται στην ανακοίνωση, είναι και θα παραμείνει σημαντικό στοιχείο της κεφαλαιακής διάρθρωσης των ευρωπαϊκών τραπεζών.

Πηγή: ΑΠΕ-ΜΠΕ

ΤΑ ΠΙΟ ΔΗΜΟΦΙΛΗ

ΔΙΑΒΑΖΟΝΤΑΙ ΠΑΝΤΑ

ΔΕΙΤΕ ΕΠΙΣΗΣ

Τι αποκαλύπτεται τώρα, στον απόηχο της υπόθεσης Πελικό για τον ενορχηστρωτή των βιασμών της Μαζάν

Η διαδικασία θα έχει τυπικό χαρακτήρα δεδομένου ότι δεν διαθέτει αριθμητική ισχύ πλέον

Παρασύρθηκε από αυτοκίνητο ενώ περπατούσε κοντά στο σπίτι της

Κυβερνούσε την χώρα πριν το γιο του μεταξύ 1971 και 2000

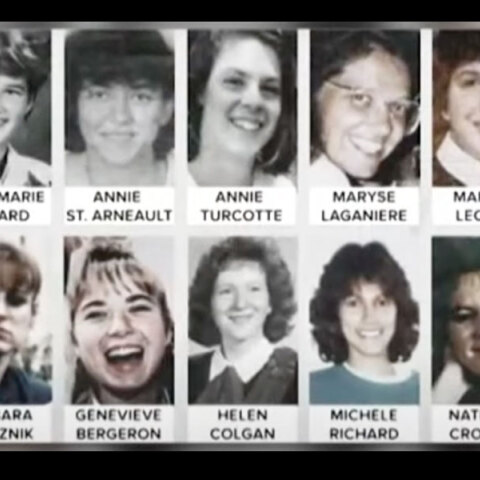

Η σφαγή του Μόντρεαλ θεωρείται πλέον πράξη μισογυνιστικής τρομοκρατίας και κοινωνικής βίας κατά των γυναικών

Ένταση, αμηχανία και διαδηλώσεις - Αντιμέτωπος με ένα βαρύ κατηγορητήριο για εγκλήματα διαφθοράς ο ισραηλινός πρωθυπουργός

Ο σκηνοθέτης, Κριστόφ Ρούτζια, αρνείται ότι την κακοποίησε σεξουαλικά

Η διεθνής κατάσταση, όπως διαμορφώνεται στο τέλος του τρέχοντος έτους, θυμίζει έντονα την τελευταία χρονιά πριν από την έκρηξη του Β’ Παγκοσμίου Πολέμου

Η αποστασιοποίηση από τις ευρωπαϊκές αξίες, η ρωσική επιρροή και οι καθημερινές διαδηλώσεις

Η εδραίωση της κυβέρνησης και οι σχέσεις με τους άλλους Ευρωπαίους ηγέτες

Οι επισκευές αναμένεται να ξεκινήσουν τον Μάρτιο ή τον Απρίλιο

Περίπου 50.000 άνθρωποι ετησίως πεθαίνουν πρόωρα στη χώρα εξαιτίας της

Η Φόξυ Μπράουν είχε συνεργαστεί στο παρελθόν με τον 24 φορές νικητή των Grammy

Ο χωρισμός λίγο πριν προταθεί για πρέσβειρα των ΗΠΑ στην Ελλάδα

Τι εκτιμούν οι ειδικοί και γιατί κρούουν τον κώδωνα του κινδύνου

Η άποψη του Andrew Norman Wilson

Πρώην αρραβωνιαστικιά του γιου του και παρουσιάστρια του FOX

Η ανακοίνωση του Ευάγγελου Σέκερη

Θέλει να ανακοινώσει το όνομα του μέσα σε 48 ώρες

Έχετε δει 20 από 200 άρθρα.