Εισπρακτικές Εταιρείες

Ένα στα δύο καταναλωτικά δάνεια και ένα στα τέσσερα στεγαστικά βρίσκονται σε οριστική καθυστέρηση

Τι λες όταν σε παίρνουν τηλέφωνο από την εισπρακτική εταιρεία για μια οφειλή σου; Η ATHENS VOICE σου δίνει τις απαντήσεις.

Τι λες όταν σε παίρνουν τηλέφωνο από την εισπρακτική εταιρεία για μια οφειλή σου; Τι σε συμβουλεύει ο Συνήγορος του Καταναλωτή; Πώς μπορεί να ενταχθεί κανείς στις ρυθμίσεις του νόμου Κατσέλη για τα υπερχρεωμένα νοικοκυριά; Η ATHENS VOICE σου δίνει τις απαντήσεις.

Χρέη δεν έχουν μόνο οι ωραίοι, αλλά οι περισσότεροι: Ένα στα δύο καταναλωτικά δάνεια και ένα στα τέσσερα στεγαστικά βρίσκονται σε οριστική καθυστέρηση λόγω της συνεχούς μείωσης των εισοδημάτων και της αύξησης της φορολογίας. Τα συνολικά χρέη των νοικοκυριών και των επιχειρήσεων έφτασαν τα 134 δισ. ευρώ. Οι ληξιπρόθεσμες οφειλές προς την εφορία αγγίζουν τα 54 δισ. ευρώ, τα χρέη προς τα ασφαλιστικά ταμεία τα 14 δισ. ευρώ και τα χρέη προς τις τράπεζες τα 60 δισ. ευρώ. Από το 2009 μέχρι σήμερα, πάνω από 800.000 οφειλέτες έχουν ζητήσει επαναδιαπραγμάτευση με τις τράπεζες, ενώ περίπου 50.000 νοικοκυριά έχουν οδηγηθεί σε πλήρη αδυναμία και έχουν ζητήσει προστασία από το νόμο Κατσέλη.

Και ακολουθούν οι λογαριασμοί για βασικά αγαθά, όπως ρεύμα, νερό, τηλέφωνο. Τον Μάρτιο, μόνο η ΔΕΗ υπολόγιζε ότι οι απλήρωτοι λογαριασμοί ξεπερνούσαν τους 500.000 και ότι οι συνολικές οφειλές προς τη ΔΕΗ άγγιξαν τα 1,3 δισ. ευρώ. Κι όσο τα χρέη αυξάνονται τόσο πιο συχνά χτυπάει το τηλέφωνο, μ’ έναν υπάλληλο στην άλλη άκρη της γραμμής να σου υπενθυμίζει αυτό που γνωρίζεις αλλά θέλεις να ξεχάσεις: «Ο λογαριασμός έχει λήξει. Κι αν δεν καταβληθεί κινδυνεύει το σπίτι, το τηλέφωνο, το ρεύμα, το νερό...».

Το ντριν της είσπραξης

«Σηκώνεις το ακουστικό για να εισπράξεις. Αλλά μπορεί να γίνει με ωραίο τρόπο». Αυτή ήταν η δουλειά της Κ. για πέντε χρόνια σε μία από τις δεκάδες εισπρακτικές εταιρείες της Αθήνας. Σε έναν ενιαίο χώρο μαζί με άλλα 100 άτομα καλούσε καθημερινά οφειλέτες, που το μόνο που δεν επιθυμούσαν ήταν να τους υπενθυμίζει κάποιος άγνωστος ότι χρωστούν. «Δούλευα σε έναν ενιαίο απρόσωπο χώρο, χωρισμένο σε κουβούκλια. Ο καθένας μας έχει μπροστά του μια οθόνη υπολογιστή. Ήμασταν υπάλληλοι γραφείου με ακουστικά. Αυτός είναι ο επίσημος τίτλος της εργασιακής σύμβασής μας. Το ακουστικό συνδεδεμένο συνέχεια στο τηλέφωνο και στον υπολογιστή πληκτρολογείς την απάντηση του οφειλέτη. Η εταιρεία εκ μέρους της οποίας γίνεται η κλήση πρέπει να είναι πάντα σωστά ενημερωμένη για την απάντηση του οφειλέτη. Η ενημέρωση, επίσης, αφορά τον επόμενο συνάδελφο που θα καλέσει εκ νέου τον ίδιο οφειλέτη. Ποτέ δεν μου έτυχε να καλέσω δύο ή τρεις φορές το ίδιο άτομο.

Οι κλήσεις, όπως και οι αριθμοί τηλεφώνου, πέφτουν συστημικά. Δεν καλώ εγώ. Δεν παίρνω πρωτοβουλία. Τα τηλέφωνα υπάρχουν στο σύστημα. Ο μέσος όρος κλήσεων την ημέρα ενίοτε ξεπερνά τις 150. Πιο συχνά κάνουμε κλήσεις για οφειλέτες στην επαρχία, παρά στην Αθήνα. Δυστυχώς είναι πολλοί οι πολίτες, οι οποίοι τείνουν να ξεχνούν ότι οι λογαριασμοί είναι μηνιαίοι».

Ενημέρωση, Υπόσχεση, Απόρριψη

Το τρίπτυχο της δουλειάς ενός υπαλλήλου με ακουστικό. Σύμφωνα με την Κ. η πιο συνηθισμένη παρεξήγηση είναι ότι ο οφειλέτης θεωρεί τον υπάλληλο της εισπρακτικής εκπρόσωπο ή «άνθρωπο» της εταιρείας στην οποία χρωστά. «Η αποτελεσματικότητά μας υπολογίζεται από την επιτυχία των κλήσεων. Εάν την ημέρα κάνω 200 κλήσεις, πρέπει να φέρω στην εταιρεία τουλάχιστον 50 υποσχέσεις πληρωμής. Από τις 50 υποσχέσεις πρέπει να τηρηθεί, να ευοδωθεί, τουλάχιστον το 35%. Εάν ο οφειλέτης μάς βρίσει, εμείς γράφουμε στο σύστημα ότι είχαμε μια περίπτωση “δύσκολης επικοινωνίας”.Εμείς δεν πρόκειται να κλείσουμε το τηλέφωνο. Θα ακούσουμε όλο το βρίσιμο και μετά θα ολοκληρωθεί η κλήση. Είμαστε προσεχτικοί και ευγενικοί απέναντι σε αυτόν που καλούμε, αλλά και απέναντι στον πελάτη μας που θα διαβάσει το αποτέλεσμα της επικοινωνίας. Ό,τι λάθος γίνει το χρεωνόμαστε εμείς. Η δύσκολη επικοινωνία είναι πλέον η πιο κλασική. Εμείς θέλουμε να λύσουμε ένα πρόβλημα κι αυτό γίνεται αν ο οφειλέτης πληρώσει. Προτείνουμε ρυθμίσεις που η ίδια η εταιρεία δεν θα κάνει ποτέ στον πελάτη της. Η αλήθεια είναι ότι σήμερα, αν δεν πιέσεις, κανείς δεν πρόκειται να πληρώσει τις οφειλές του. Με την κρίση αυτό που άλλαξε είναι ότι εμφανίστηκαν στην αγορά πιο μικρά ποσά. Πλέον η τηλεφωνική όχληση μπορεί να γίνει για 20 ευρώ».

Οι κανόνες για τις εισπρακτικές εταιρείες είναι αυστηροί

Το νομοθετικό πλαίσιο έχει βελτιωθεί από τον περασμένο Απρίλιο, αλλά υπάρχουν ακόμα εταιρείες που εκφοβίζουν, ασκούν ψυχολογική πίεση στους δανειολήπτες καθώς λειτουργούν εκτός νόμου. «Το σημαντικό είναι ότι δούλευα σε πιστοποιημένη εταιρεία με αριθμό μητρώου. Υπάρχουν άλλες εταιρείες που δεν λένε τίποτα και εκεί δύσκολα βγάζεις άκρη. Δεν δίνουν αριθμό μητρώου. Σε αυτούς ο οφειλέτης οφείλει να κλείνει το τηλέφωνο. Η επικοινωνία γίνεται με αυστηρούς όρους ευγένειας. Απαγορεύεται να υψώνεις τον τόνο της φωνής. Οφείλεις να χαιρετήσεις τον οφειλέτη, να του πεις το όνομά σου.

Επίσης, δεν χρησιμοποιούμε ποτέ τηλέφωνο από απόκρυψη. Καλείς μόνο σε κινητό ή στο σπίτι. Απαγορεύεται η κλήση στο τηλέφωνο του χώρου εργασίας. Αν ο πελάτης βρίσκεται εν ώρα εργασίας και μου πει: “Λυπάμαι δε μπορώ να σας μιλήσω”, τότε εγώ του λέω “συγνώμη για την ενόχληση”. Το κλείνω και τον ξανακαλώ σε τρεις ημέρες. Αυτός είναι ο νόμος και έχει τεθεί σε ισχύ από πέρυσι. Αν κάποιος συνάδελφός μου κάνει το λάθος να καλέσει νωρίτερα από το τριήμερο, έχει ευθύνη και απολύεται. Ποτέ δεν απασχολούμε κόσμο για λογαριασμούς που δεν έχουν λήξει.

Απαραίτητη είναι, επίσης, η ταυτοποίηση του πελάτη. Να είμαστε σίγουροι ότι μιλάμε με τον ίδιο. Εδώ αρχίζουν τα δύσκολα. Ο πελάτης αντιδρά πάντα αμυντικά. Ζητούμε το ΑΦΜ ή τη διεύθυνση ή το πατρώνυμο. Κάθε μέρα έχουμε μπροστά μας ένα κείμενο με τι πρέπει να πούμε. Δεν είναι εύκολο να τα θυμάσαι όλα. Ορισμένες φορές γίνονται λάθη, όπως, για παράδειγμα, ο λογαριασμός να έχει πληρωθεί. Αυτό συμβαίνει γιατί ο πελάτης μας (δηλαδή η εταιρεία κινητής τηλεφωνίας ή η τράπεζα) δεν μας έχει ενημερώσει. Δυστυχώς, δεν γίνεται online ενημέρωση και εμείς πληροφορούμαστε για την κίνηση του λογαριασμού δύο μέρες μετά. Πολλοί οφειλέτες μάς ειρωνεύονται γιατί τους καλούμε ακόμα και για οφειλές των 20 ευρώ ή για ληξιπρόθεσμες οφειλές πολλών μηνών. Πάντως έχει τύχει να καταφέρω να εισπράξω 7.000 ευρώ για ληγμένο λογαριασμό τηλεφώνου. Η πιο συγκινητική, για μένα, στιγμή ήταν όταν ενημέρωσα ένα ναυτικό, ο οποίος ταξίδευε μήνες και δεν ήξερε ότι χρωστούσε. Δεν θα ξεχάσω ποτέ το ευχαριστώ του».

Μισθός βασικός συν μπόνους

Ωράριο εννέα με πέντε το απόγευμα. Η κούραση είναι δεδομένη και είναι κυρίως ψυχολογική. «Δούλευα πέντε χρόνια και ήταν από τις πιο εξουθενωτικές και ψυχοφθόρες που έχω κάνει. Σου βρίζουν το σπίτι, τα παιδιά. Το ωράριο είναι εννέα με πέντε το απόγευμα. Και ήμουν συνέχεια με ένα “με συγχωρείτε” στο στόμα. Μου είναι ακόμα δύσκολο να καταλάβω αυτή την τόσο αρνητική αντίδραση του κόσμου. Η ευγένεια μετράει, αλλά συνήθως δεν εισπράττεις. Οι περισσότεροι μας κοροϊδεύουν. Στη δουλειά ήμασταν κυρίως γυναίκες. Εδώ ισχύει το στερεότυπο πως αλλιώς ακούγεται μια γυναικεία φωνή. Πάντως όσο περισσότερο διαρκεί η κλήση, τόσο μειώνονται οι πιθανότητες επιτυχίας».

Το πελατολόγιο μιας εισπρακτικής εταιρείας συνεχώς διευρύνεται. «Από τους πρώτους πελάτες ήταν οι εταιρείες κινητής τηλεφωνίας. Μετά ήρθαν οι τράπεζες, οι ασφαλιστικές, διάφορες εμπορικές επιχειρήσεις που πωλούν με δόσεις, ακόμα και εταιρείες που διοργανώνουν σεμινάρια και κλινικές. Αυτή τη στιγμή στην εργασιακή αγορά οι μόνες εταιρείες που κινούνται και κάνουν συνεχώς προσλήψεις είναι οι εισπρακτικές. Φυσικά απολύουν συνέχεια, καθώς κάνουν χρήση του δικαιώματος του 10% το μήνα. Και προσλαμβάνουν συνέχεια. Γιατί; Πιστεύω ότι όταν χρωστάς κάπου θεωρείσαι τελειωμένος πελάτης για την εταιρεία. Κι εκεί έρχεται η εισπρακτική. Είναι η μόνη που ασχολείται με τους τελειωμένους πελάτες».

Καλέσατε το Συνήγορο του Καταναλωτή

Η κρίση φέρνει σε σημείο απόγνωσης όλο και περισσότερους οφειλέτες οι οποίοι στριμώχνονται από τις εισπρακτικές εταιρείες που τηλεφωνούν ακατάπαυστα για να διεκδικήσουν χρήματα, «εκφοβίζοντας και απειλώντας», όπως κατήγγειλε προ ημερών ο Συνήγορος του Καταναλωτή, Ευάγγελος Ζερβέας. Σύμφωνα με τον ΣτΚ την περσινή χρονιά αυξήθηκαν κατά 79% οι περιπτώσεις αυτής της πρακτικής των εισπρακτικών εταιρειών. Σε απόλυτους αριθμούς, ο ΣτΚ δέχθηκε περίπου 170 σχετικές καταγγελίες, όταν την προηγούμενη χρονιά αυτές που είχαν καταγραφεί ήταν 96. Ο Συνήγορος του Καταναλωτή, Ευάγγελος Ζερβέας, απάντησε στην κλήση μας και στις απορίες μας.

Ποιες είναι οι συνηθέστερες υποθέσεις στις οποίες καλείστε να επιληφθείτε;

«Πρώτος στις καταγγελίες που υποβάλουν οι καταναλωτές στον Συνήγορο του Καταναλωτή έρχεται ο εμπορικός κλάδος των Ηλεκτρονικών Επικοινωνιών. Ακολουθούν κατά σειρά οι Χρηματοπιστωτικές Υπηρεσίες (τράπεζες και ασφαλιστικές εταιρείες) και ο κλάδος των Καταναλωτικών Αγαθών (προϊόντα και υπηρεσίες). Η είσπραξη χρεών αναδεικνύεται τα τελευταία χρόνια στο κυριότερο παράπονο που διατυπώνουν οι πολίτες, γεγονός που μπορεί να αποδοθεί στην εύλογη αδυναμία τους λόγω κρίσης να ανταποκρίνονται τακτικά στις οικονομικές τους υποχρεώσεις σχεδόν σε όλους τους τομείς, όπου υπάρχουν χρεώσεις πάγιας μορφής (π.χ. δόσεις τραπεζικών δανείων, πιστωτικών καρτών και διδάκτρων, λογαριασμοί τηλεφώνου-ρεύματος κ.λπ.). Εξίσου υπολογίσιμος είναι ο αριθμός των παραπόνων για χαμηλής ποιότητας αγαθά και παρεχόμενες υπηρεσίες, όπως και για παραπλανητικές πράξεις ή παραλείψεις των προμηθευτών (αθέμιτες εμπορικές πρακτικές) σε βάρος των καταναλωτών».

Εισπρακτικές εταιρείες: ποιες είναι οι κυριότερες κακοτοπιές τις οποίες πρέπει να γνωρίζει ο πολίτης;

«Βασικά, οι πολίτες χρειάζεται να γνωρίζουν τα δικαιώματά τους, ώστε να μπορούν να αμυνθούν αποτελεσματικά σε περίπτωση που μια εισπρακτική εταιρεία λειτουργεί παραβαίνοντας το νόμο. Συνοπτικά, οι κατά περίπτωση δανειστές (τραπεζικά ιδρύματα, ασφαλιστικές εταιρείες, εταιρείες πώλησης καταναλωτικών αγαθών κ.λπ.) που συνεργάζονται με εισπρακτικές εταιρείες οφείλουν να τους γνωστοποιούν μόνο τα αναγκαία για την επικοινωνία στοιχεία των οφειλετών τους και απολύτως κανένα άλλο προσωπικό τους δεδομένο και μόνο υπό την προϋπόθεση ότι προηγουμένως έχουν ενημερώσει τους οφειλέτες για τη διαβίβαση των στοιχείων αυτών. Σε σχέση με τις τηλεφωνικές οχλήσεις που δέχονται οι οφειλέτες ισχύει ότι αυτές δεν θα πρέπει να είναι συχνότερες από μία ανά δεύτερη ημέρα και ότι δεν θα πρέπει να γίνονται στο χώρο εργασίας τους, εκτός εάν ο συγκεκριμένος τηλεφωνικός αριθμός έχει δηλωθεί ως μοναδικός αριθμός επικοινωνίας. Τέλος, οι τηλεφωνικές επικοινωνίες επιτρέπεται να πραγματοποιούνται μετά την πάροδο δέκα ημερών από την ημέρα που μία οφειλή κατέστη ληξιπρόθεσμη, 9.00-20.00 και μόνο κατά τις εργάσιμες μέρες».

Ποια είναι τα πιο τακτικά-συστηματικά παράπονα των καταναλωτών απέναντι στις εισπρακτικές και στις τράπεζες;

«Οι καταναλωτές καταγγέλλουν συνήθως την υπερβολική συχνότητα των οχλήσεων που δέχονται από εισπρακτικές εταιρείες, την έντονη ψυχολογική πίεση που τους ασκείται από υπαλλήλους των εταιρειών αυτών για να πληρώσουν άμεσα δόσεις δανείων και καρτών, τη στιγμή μάλιστα που έχουν υποβάλει τα χρέη τους στην προβλεπόμενη διαδικασία ρύθμισης του νόμου για τα υπερχρεωμένα νοικοκυριά, χωρίς παράλληλα να λείπουν και καταγγελίες για προσβλητικές ή εκβιαστικές συμπεριφορές που υφίστανται, όπως π.χ. απειλές περί διακινδύνευσης των περιουσιακών τους στοιχείων ή απαξιωτικές για το άτομο και την προσωπικότητά τους εκφράσεις. Σε ό,τι αφορά τις τράπεζες, τα περισσότερα παράπονα συνδέονται κατά κύριο λόγο με αιτήματα παροχής συνδρομής σε υπερχρεωμένους πολίτες, στο πλαίσιο εφαρμογής του ν. 3869/2010».

Δεν γνωρίζουν οι εισπρακτικές εταιρείες ποιες οικογένειες έχουν υπαχθεί στο νόμο για τα υπερχρεωμένα νοικοκυριά και ποιες όχι;

«Με το που υπάγεται κάποιος στο νόμο για τα υπερχρεωμένα νοικοκυριά, το γεγονός αυτό γίνεται αμέσως γνωστό στους δανειστές του, δεδομένου ότι με δική του πρωτοβουλία ο οφειλέτης έχει προηγουμένως ζητήσει να λάβει αναλυτική κατάσταση των ληξιπρόθεσμων χρεών του κατά κεφάλαιο, τόκους και έξοδα, συμπεριλαμβανομένου του επιτοκίου με το οποίο αυτά εκτοκίζονται. Αμέσως τότε οι δανειστές οφείλουν εκ του νόμου να μην αναθέτουν την ενημέρωση για τις οφειλές του σε εισπρακτικές εταιρείες ή να ανακαλούν μια τέτοια εντολή, εάν ήδη τυχόν την έχουν δώσει. Σχετική με αυτό το ζήτημα είναι η πολύ πρόσφατη Σύσταση που εξέδωσε ο Συνήγορος του Καταναλωτή σε τραπεζικά ιδρύματα και εισπρακτικές εταιρείες, η οποία αναμένουμε να ανακουφίσει κάπως την ήδη μεγάλη ψυχολογική πίεση που υφίστανται τα υπερχρεωμένα νοικοκυριά».

Έχουν κάποια όπλα οι οφειλέτες απέναντι στις εισπρακτικές εταιρείες και τις τράπεζες;

«Βεβαίως. Οφειλέτες που τα δικαιώματά τους πλήττονται από την αθέμιτη δράση εισπρακτικών εταιρειών μπορούν να υποβάλουν καταγγελία στο Τμήμα Μητρώου Εταιρειών Ενημέρωσης Ληξιπρόθεσμων Απαιτήσεων, το οποίο εδρεύει στη Γενική Γραμματεία Καταναλωτή του Υπουργείου Ανάπτυξης, Ανταγωνιστικότητας, Υποδομών, Μεταφορών & Δικτύων και είναι αρμόδιο για τη διενέργεια ελέγχων, την τήρηση της κείμενης νομοθεσίας και την επιβολή κυρώσεων. Επίσης, με την προσφυγή τους στη Δικαιοσύνη οι οφειλέτες μπορούν να διεκδικούν με αξιώσεις και αποζημίωση για προσβολή προσωπικότητας, Σε ό,τι αφορά, γενικότερα, καταναλωτικές τους διαφορές με τράπεζες, οι πολίτες μπορούν να προσφεύγουν στον Συνήγορο του Καταναλωτή και να ζητούν τη διαμεσολάβησή του για τη φιλική επίλυση των διαφορών αυτών».

Νομικές συμβουλές

Η Κατερίνα Κνήτου είναι δικηγόρος, μέλος της ομάδας νομικής υποστήριξης που φιλοξενείται καθημερινά (15.00-21.00) στο χώρο της συλλογικότητας «Αλληλεγγύη για όλους» (παρέχει δωρεάν νομικές συμβουλές), και κάθε μέρα απαντά μεταξύ άλλων και σε τηλεφωνήματα ανθρώπων που προσπαθούν να βρουν μια άκρη με τα δάνειά τους. «Οι περισσότεροι» λέει «βρίσκονται σε πολύ δύσκολη θέση. Άλλοι είναι άνεργοι, άλλοι έχουν υποστεί σημαντική μείωση των εισοδημάτων τους και δεν μπορούν να αντεπεξέλθουν στις δανειακές τους υποχρεώσεις. Αυτό που μπορούν να κάνουν είναι να ενταχθούν στο νόμο Κατσέλη (Ν. 3869/10), που προβλέπει τη ρύθμιση των οφειλών υπερχρεωμένων φυσικών προσώπων». Ο νόμος καλύπτει χρέη σε όλους τους τύπους στεγαστικών και καταναλωτικών δανείων, αλλά και πιστωτικές κάρτες, όχι όμως και χρέη που αναλήφθηκαν κατά το τελευταίο έτος ή προέκυψαν από αδικοπραξία με δόλο, καθώς και χρέη προς το Δημόσιο και τα ασφαλιστικά ταμεία. Επίσης, δεν καλύπτει κάποιον που είναι έμπορος, ακόμη κι αν το χρέος αφορά δάνειο για το σπίτι του, εκτός εάν δεν έχει πλέον σήμερα την εμπορική ιδιότητα και δεν ήταν έμπορος όταν σταμάτησε να πληρώνει.

Βήμα προς βήμα

Το πρώτο πράγμα που πρέπει να κάνει κάποιος είναι να καταθέσει αίτηση εξωδικαστικού συμβιβασμού στην τράπεζα. Μια πρόταση δηλαδή για το πώς θα μπορούσε να εξυπηρετεί τις οφειλές του, ανάλογα με τις πραγματικές του δυνατότητες, και η οποία μπορεί να διαμορφωθεί ελεύθερα (μπορεί για παράδειγμα να προτείνει μηνιαίες καταβολές που δεν θα υπερβαίνουν το 30% του εισοδήματός του ή να ζητήσει περίοδο χάριτος και πάγωμα πληρωμών έως 4 έτη εάν είναι άνεργος ή αντιμετωπίζει σοβαρά προβλήματα υγείας). Η τράπεζα είναι υποχρεωμένη να απαντήσει σε εύλογο χρονικό διάστημα το οποίο συνήθως ορίζεται σε δύο μήνες και στο 99% των περιπτώσεων, όπως λέει η κ. Κνήτου, η απάντηση είναι αρνητική. Τότε, ο φορέας διαμεσολάβησης του πολίτη, δηλαδή ο δικηγόρος ή μια ένωση καταναλωτών, υπογράφει μια βεβαίωση αποτυχίας του εξωδικαστικού συμβιβασμού και ο πολίτης έχει περιθώριο 6 μηνών για να καταθέσει στο Ειρηνοδικείο αίτηση ρύθμισης οφειλών βάσει του νόμου Κατσέλη. Το πότε θα εκδικαστεί η αίτηση εξαρτάται από το δυναμικό και το φόρτο δουλειάς του Ειρηνοδικείου.

Για παράδειγμα, το Ειρηνοδικείο Νέας Ιωνίας θα δικάσει σημερινές υποθέσεις το 2021, ενώ της Αθήνας σε περίπου δύο χρόνια. Παράλληλα με την κατάθεση της αίτησης ρύθμισης ο πολίτης ζητά και την αναστολή όλων των καταδιωκτικών μέτρων (διαταγές πληρωμής, πλειστηριασμοί κ.λπ.) σε βάρος του μέχρι την εκδίκαση της υπόθεσης, ενώ μέχρι τότε θα καταβάλει κάποιο ποσό που ορίζεται από το δικαστήριο, στην περίπτωση που το δάνειό του είναι ενυπόθηκο.

Όπως λέει η δικηγόρος, «οι αποφάσεις των Ειρηνοδικείων είναι αρκετές φορές σε θετική κατεύθυνση, όμως δυστυχώς ο ίδιος ο νόμος εξαιρεί και προστατεύει αποκλειστικά τη “μόνη” κατοικία με τους όρους και τις προϋποθέσεις που θέτει (καταβολή ποσού έως το 85% της εμπορικής αξίας του ακινήτου σε διάστημα που μπορεί να είναι μέχρι και 20 χρόνια) και όχι τυχόν άλλα περιουσιακά στοιχεία».

Εισπρακτικές εταιρείες

«Πολλές από αυτές τις εταιρείες κινούνται στα όρια της νομιμότητας. Υπάρχουν και δικηγορικά γραφεία που αναλαμβάνουν τέτοιο ρόλο, απειλώντας και λέγοντας πράγματα που νομικά δεν στέκουν. Επίσης, είναι ένα ζήτημα, ηθικής και δεοντολογίας να επιτρέπεις σε έναν υπάλληλό σου, μια γραμματέα για παράδειγμα, να τηλεφωνεί και να δηλώνει δικηγόρος» λέει η κ. Κνήτου.

Η Αλληλεγγύη για Όλους βρίσκεται στην Ακαδημίας 74 (7ος όροφος), 2103801921.

Η γραμμή SOS νομικής στήριξης είναι 2103801943.

Eικονογράφηση: BILLY ΓΡΥΠΑΡΗΣ

ΤΑ ΠΙΟ ΔΗΜΟΦΙΛΗ

ΔΙΑΒΑΖΟΝΤΑΙ ΠΑΝΤΑ

ΔΕΙΤΕ ΕΠΙΣΗΣ

Νεκρός ανασύρθηκε ο οδηγός του οχήματος που συγκρούστηκε με την αμαξοστοιχία 1635 Θεσσαλονίκης – Σερρών.

Σε ποιες περιοχές αναμένεται να χιονίσει

Η ανακοίνωση του επιχειρηματία

Τι ώρα θα αναχωρήσουν οι τελευταίοι συρμοί

Πότε θα λυθεί το πρόβλημα έκδοσης καρτών - Η ενημέρωση από τον Χρήστο Σταϊκούρα

Τι διαπιστώθηκε στο πλαίσιο ελέγχου - Η ενημέρωση προς τους καταναλωτές

Τι γυρεύουν οι άνθρωποι των καναλιών από αυτό το πλάσμα; Γιατί το τι γυρεύει η ίδια εύκολα το εντοπίζει κανείς...

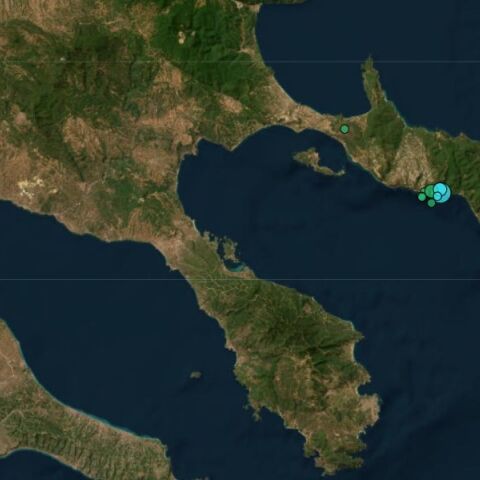

«Το ρήγμα έχει ενεργοποιηθεί εδώ και περίπου πέντε μήνες»

Εκτιμάται ότι αποκόμισε από παράνομες δραστηριότητες πάνω από 100 εκατ. ευρώ

Η θλιβερή βεβαιότητα σε όλους ότι για ακόμη μία φορά η αρχική απόφαση δεν θα ίσχυε

Το βίντεο που δείχνει τη στιγμή της σφοδρής σύγκρουσης

Σκαρφαλωμένη μέσα σε σπηλιά - Στο σημείο αποκαλούμενο ως «Το μάτι του Θεού»

Ο τρίτος μέσα σε λίγες ώρες - Έγινε ιδιαίτερα αισθητός στη Βόρεια Ελλάδα

Τα δυσάρεστα γεγονότα που συνδέθηκαν με την Παρασκευή και ο φόβος για τον αριθμό 13

Πού εντοπίζονται τα σημαντικότερα προβλήματα στο οδικό δίκτυο του λεκανοπεδίου

Στο πλαίσιο εορταστικών εκδηλώσεων που διοργανώνονται στον δήμο

Οι προγνώσεις των μετεωρολόγων για το νέο κύμα κακοκαιρίας

Έχετε δει 20 από 200 άρθρα.